Il Punto Settimanale di Il Chiaro Finanziario: 8 – 13 settembre 2025

Indice dei contenuti

Questa settimana è stata piena di notizie economiche importanti tra inflazione e tassi Fed che hanno messo i mercati in attesa. I dati dagli Stati Uniti, dalla Cina e dal resto del mondo hanno creato un quadro incerto, con segnali contrastanti che rendono difficile la prossima mossa delle banche centrali.

1. La Fed tra Segnali Misti: Inflazione e Lavoro

Questa settimana, l’attenzione dei mercati è stata tutta puntata sulla relazione tra inflazione e tassi Fed. I nuovi dati sull’inflazione negli Stati Uniti hanno sorpreso tutti. L’indice dei prezzi al consumo (CPI) è salito dello 0,4% a livello mensile, più del previsto. Su base annua, l’inflazione è al 2,9%, il dato più alto da sette mesi. Anche se questo non dovrebbe fermare un probabile taglio dei tassi, mostra che la pressione sui prezzi non è ancora finita.

Allo stesso tempo, un altro dato importante ha mostrato che l’economia sta rallentando: il governo ha rivisto al ribasso di 911.000 posti le stime sull’occupazione. Questo significa che il mercato del lavoro è più debole di quanto si pensasse, e questo rafforza l’idea che la Fed possa tagliare i tassi per sostenere l’economia.

Questa situazione crea un problema per la Fed: da una parte l’inflazione che non scende, dall’altra il lavoro che rallenta. La relazione tra inflazione e tassi Fed continua a essere il tema centrale.

2. I Rischi del Mercato e il Quadro Globale

Anche fuori dagli Stati Uniti la situazione è complessa. L’economia cinese continua a mostrare segni di profonda difficoltà. I prezzi sono scesi più del previsto, con l’inflazione sia al consumo che alla produzione in calo. Questo dimostra che gli aiuti recenti del governo non sono riusciti a far ripartire la spesa. A pesare sono anche le tensioni commerciali con gli Stati Uniti.

3. Notizie che Hanno Mosso i Mercati Azionari

Questa settimana ci sono state anche alcune notizie importanti che hanno influenzato i singoli titoli delle aziende:

- Mediobanca: C’è stato un cambiamento di controllo. Monte dei Paschi di Siena ha preso una quota di maggioranza del 62%, e lo storico capo di Mediobanca, Alberto Nagel, lascerà il suo posto.

- SiTime Corp: La società ha avuto un ottimo trimestre, con guadagni molto più alti del previsto (+123,81% rispetto alle stime). Questo nonostante la notizia che il CEO ha venduto parte delle sue azioni.

- Eni: L’azienda italiana ha incontrato i leader americani per parlare di sicurezza energetica e di accordi per il gas naturale per aiutare l’Europa a non dipendere più dal gas russo.

4. Performance dei Mercati a Confronto – Settembre

L’inizio di settembre ha mostrato movimenti decisi, con un chiaro contrasto tra il forte rally in Asia e il consolidamento negli Stati Uniti e in Europa.

| Indice | Variazione 1 settimana | Variazione 1 mese |

| S&P 500 | +1,6% | +1,8% |

| NASDAQ Composite | +2,0% | +2,0% |

| Dow Jones | +1,0% | +2,0% |

| Nikkei 225 | +4,1% | +3,5% |

| CAC 40 | +2,0% | +0,3% |

| FTSE 100 | +0,8% | +1,3% |

| Hang Seng | +3,8% | +3,0% |

| Shanghai Comp. | +1,5% | +5,1% |

| ASX 200 | -0,1% | +0,4% |

5. L’Azione della Settimana (TF1 SA)

Questa settimana, i riflettori sono puntati su TF1 SA (ENXTPA:TFI), la società di media francese. Il titolo ha attirato l’attenzione degli investitori grazie a un rendimento da dividendo eccezionale e a un bilancio solido.

I driver del rally

Il fattore principale che ha spinto l’interesse verso TF1 è il suo rendimento da dividendo dell’8,1%, uno dei più alti nel settore dei media. Questo dividendo non solo è generoso, ma è anche sostenuto da un solido bilancio e da flussi di cassa che sono più che sufficienti per coprire i pagamenti agli azionisti.

Inoltre, la società mostra una redditività robusta con un ritorno sul capitale (ROE) del 10,3% e un margine operativo (EBITDA) del 15,2%. Gli utili netti previsti per il 2024 sono di €205,5 milioni, un segnale di un business in salute.

Valutazione e prospettive

Dal punto di vista della valutazione, TF1 si presenta come un’opportunità interessante. Il titolo ha un P/E (prezzo/utile) di 7,8x, ben al di sotto della media del settore. Le valutazioni del fair value degli analisti indicano un potenziale di crescita del prezzo fino al 23,8% rispetto al valore attuale. Gli utili per azione sono attesi in crescita del 6,6%, e il “payout ratio” del 56,5% suggerisce che ci sia spazio per ulteriori aumenti dei dividendi.

Punti di attenzione

Nonostante il quadro sia molto positivo, è importante considerare alcuni rischi. Il titolo è vicino ai suoi massimi annuali, con una performance dell’ultimo anno del +17,2%. Questo rende possibili delle prese di profitto a breve termine da parte degli investitori. Inoltre, la crescita dei ricavi prevista per il 2025 è moderata, solo dello 0,8%, il che limita le aspettative di una crescita esplosiva.

In sintesi, TF1 è l’ideale per chi cerca un’azione con dividendi alti e stabili, e una crescita moderata nel tempo.

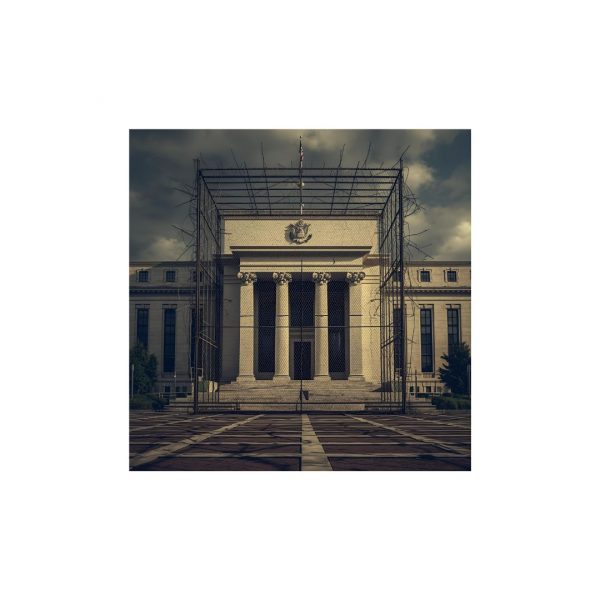

6. Uno Sguardo Avanti: L’Attesa per la Fed

L’attenzione dei mercati è tutta sulla prossima decisione della Federal Reserve. I dati di questa settimana creano una situazione difficile per la banca centrale: deve decidere se tagliare i tassi per aiutare l’economia, o se aspettare ancora per essere sicura di aver fermato l’inflazione. Il dibattito resta aperto.

Disclaimer e Fonte Questo contenuto è solo a scopo informativo e non è una consulenza di investimento. Fonte: Reuters, Bureau of Labor Statistics, Trading Economics, Investing.com.